Вот такую интересную тему нашла для себя и для вас... Прям очень заинтересовало. Ибо зубы наше всё! А с такими ценами на лечение, зубы стали практически золотыми (как у наших бабушек и дедушек раньше)), только теперь в денежном измерении.

Не уверена, что кто-то занимался и сталкивался с этими вычетами, но вдруг... будет интересен ваш опыт.

Если нет, просто пользуйтесь. Надеюсь информация будет вам полезна.

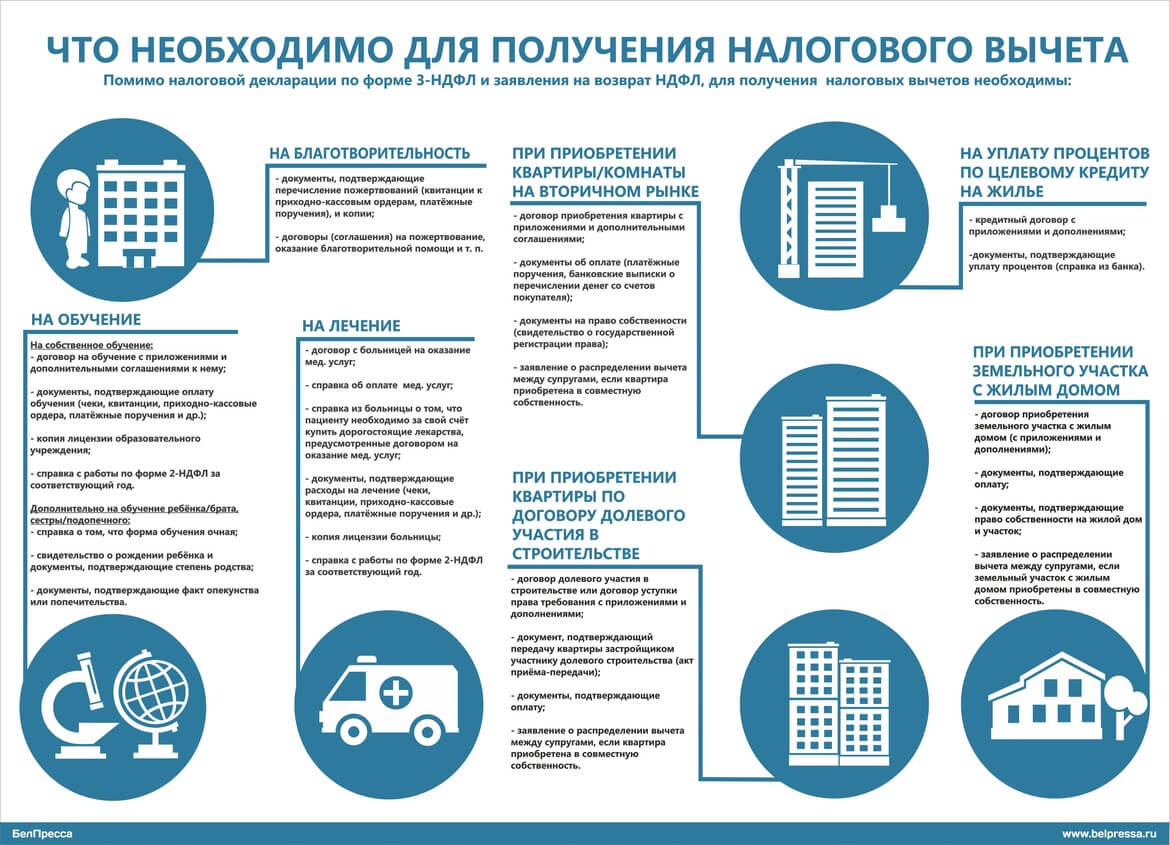

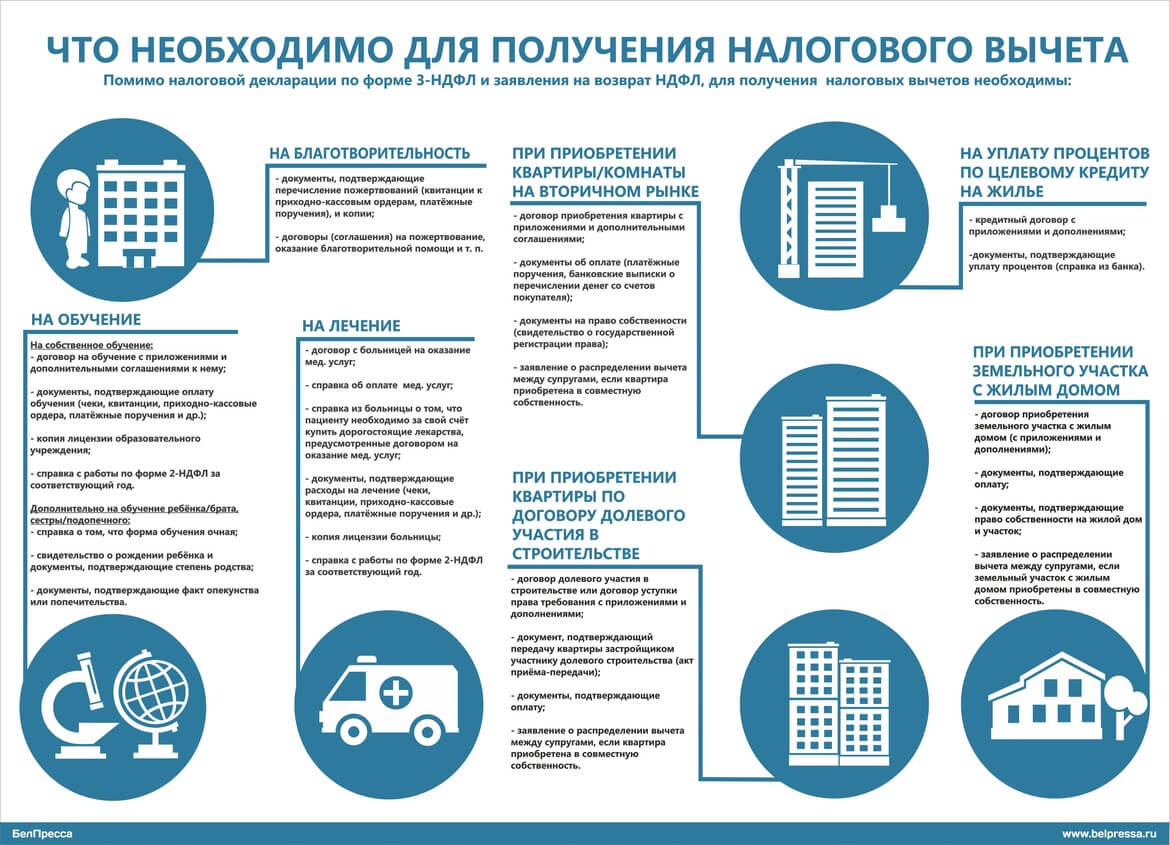

ЧТО ТАКОЕ СОЦИАЛЬНЫЙ ВЫЧЕТ НА ЛЕЧЕНИЕ ЗУБОВ?

Прежде всего следует разобраться — что же такое «налоговый вычет» вообще, в принципе? Именно так называют возвратный налоговый механизм, созданный государством для компенсации гражданам части уплаченных налогов за:

Важно: коммерсантам, планирующим в ближайшее время дорогостоящее лечение, обучение или приобретение жилья, юристы советуют трудоустроиться официально, чтобы компенсировать хотя бы часть предстоящих расходов.

За зубное лечение и протезирование по закону вычет можно получать хоть ежегодно. Причем, если зубы лечил/протезировал не только сам налогоплательщик, но и его супруг/супруга, родители, а также дети. Однако сумма такого вычета лимитирована двумя значимыми факторами:

Предположим, что некий гражданин в текущем году заплатил за собственное образование в лицензированном учебном заведении 50 000 руб., а за 55 000 рублей купил ОМС-полис, по которому лечил зубы, израсходовав 35 000 руб., нетрудно посчитать, какой налоговый вычет получит данный налогоплательщик. Нужно только знать размер его заработной платы. Допустим, она составляет 40 000 рублей в месяц.

Итак, считаем налоговый вычет, который вернет государство рассматриваемому гражданин в год лечения его зубов и обучения.

Затраты такого налогоплательщика составили 140 000 рублей. А лимит, установленный государством — 120 000. Станем считать дальше:

ПРАВОВЫЕ КОЛЛИЗИИ

К сожалению, налоговые органы делают все, чтобы не признавать лечение и протезирование зубов дорогостоящим лечением (несмотря на сумасшедшие расценки в стоматологических клиниках). Чиновники ссылаются на письмо ФНС за № 04-2-05/7 от 25.12.2006 г. И «забывают», что есть еще и письмо Минсоцразвития РФ за № 26949/МЗ-14 от 07.11.2006 г., в п 9 которого (в Перечне дорогостоящих видов лечения) четко прописаны операции по имплантации зубных протезов.

На деле гражданин может взять справку (со специальным кодом) в лечебном учреждении о проведении именно дорогостоящего стоматологического лечения. С налоговиками, конечно, придется спорить. Но если проявить твердость и сослаться на вышеприведенный документ Минсоцразвития, можно добиться своего и получить вычет в полном объеме.

КАК ВЕРНУТЬ НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ ЗУБОВ?

Право на получение социального вычета по расходам на лечение зубов дает соблюдение некоторых условий:

Итак, чтобы получить налоговый вычет на лечение зубов, действовать следует по определенной инструкции:

В конце календарного года у гражданина осталась сумма вычета? За ней надо будет обращаться в ФНС, поскольку работодатель не имеет законного права переноса. Так что на работе вычет получать хлопотнее, чем через налоговую.

ДОКУМЕНТЫ ДЛЯ НАЛОГОВОГО ВЫЧЕТА НА ЛЕЧЕНИЕ ЗУБОВ

Давайте уточним документальный пакет, который понадобится налогоплательщику, имеющему право на получение вычета на лечение зубов. Это:

И кстати, документы в ИФНС можно представить не только лично, но еще и через доверенное лицо. Только у представителя должна быть доверенность, выданная нотариусом.

А можно и вовсе отправить документы почтой. Заказным письмом с уведомлением. Правда, лучше все-таки действовать лично. Тогда сразу можно будет узнать обо всех допущенных недочетах, плюс появится возможность быстро их исправить.

НАЛОГОВЫЙ ВЫЧЕТ НА ЛЕЧЕНИЕ ЗУБОВ ПЕНСИОНЕРАМ: ОСОБЕННОСТИ

Можно ли получить налоговый вычет на лечение зубов пенсионерам? И что для этого нужно сделать? Такие вопросы чаще всего задают адвокатам люди преклонного возраста.

Действительно, пенсионер может получить данный социальный вычет, но при условии, что он работает и таки платит государству 13% подоходного налога со своего дохода. В этом случае порядок получения налогового вычета у пенсионера точно такой же, как и у всех остальных граждан-налогоплательщиков.

Но когда пенсионер не работает, получение вычета лично ему не положено. Ведь пенсия НДФЛ не облагается.

Однако выход есть и в этой ситуации. Можно оформить лечение или протезирование зубов пожилого человека на его работающего ребенка. Закон позволяет это сделать. Только во всех платежных документах (а равно и в заключенном с лицензированным стоматологическим медицинским учреждением договоре) должен фигурировать именно налогоплательщик, а не его престарелый родитель.

Важно: единственное изменение, коснувшееся налогового вычета на лечение и протезирование зубов в 2016 году — это возможность представления соответствующих документов не только в налоговую инспекцию, но и работодателю налогоплательщика. Все остальные положения остались без изменений. В том числе максимальная сумма, с которой раз в год может быть рассчитан такой вычет. Это 120 000 рублей.

Однако, если взять справку о дорогостоящем лечении, можно получить вычет со всех потраченных на стоматологов денег. Только придется немного «пободаться» с налоговиками. А быстро и наверняка выиграть такой спор налогоплательщику помогут квалифицированные юристы.

Не уверена, что кто-то занимался и сталкивался с этими вычетами, но вдруг... будет интересен ваш опыт.

Если нет, просто пользуйтесь. Надеюсь информация будет вам полезна.

ЧТО ТАКОЕ СОЦИАЛЬНЫЙ ВЫЧЕТ НА ЛЕЧЕНИЕ ЗУБОВ?

Прежде всего следует разобраться — что же такое «налоговый вычет» вообще, в принципе? Именно так называют возвратный налоговый механизм, созданный государством для компенсации гражданам части уплаченных налогов за:

- покупку жилья;

- оплаты обучения;

- участие в благотворительности;

- лечение;

- медицинское страхование.

Важно: коммерсантам, планирующим в ближайшее время дорогостоящее лечение, обучение или приобретение жилья, юристы советуют трудоустроиться официально, чтобы компенсировать хотя бы часть предстоящих расходов.

За зубное лечение и протезирование по закону вычет можно получать хоть ежегодно. Причем, если зубы лечил/протезировал не только сам налогоплательщик, но и его супруг/супруга, родители, а также дети. Однако сумма такого вычета лимитирована двумя значимыми факторами:

- Законным ограничением общей суммы налоговых социальных вычетов гражданина за год (это 120 тысяч рублей).

- Суммой НДФЛ, уплаченного работником в год лечения (государство не станет оплачивать больше того, что было выплачено ему — это факт).

Предположим, что некий гражданин в текущем году заплатил за собственное образование в лицензированном учебном заведении 50 000 руб., а за 55 000 рублей купил ОМС-полис, по которому лечил зубы, израсходовав 35 000 руб., нетрудно посчитать, какой налоговый вычет получит данный налогоплательщик. Нужно только знать размер его заработной платы. Допустим, она составляет 40 000 рублей в месяц.

Итак, считаем налоговый вычет, который вернет государство рассматриваемому гражданин в год лечения его зубов и обучения.

Затраты такого налогоплательщика составили 140 000 рублей. А лимит, установленный государством — 120 000. Станем считать дальше:

- подоходного налога работник заплатил 62 400 рублей за год (40 000 х 12 месяцев в году х 13% действующей СТАВКИ НДФЛ);

- максимальную же компенсацию гражданин получит из бюджета в размере 15 600 рублей (120 х 13% ставки НДФЛ).

ПРАВОВЫЕ КОЛЛИЗИИ

К сожалению, налоговые органы делают все, чтобы не признавать лечение и протезирование зубов дорогостоящим лечением (несмотря на сумасшедшие расценки в стоматологических клиниках). Чиновники ссылаются на письмо ФНС за № 04-2-05/7 от 25.12.2006 г. И «забывают», что есть еще и письмо Минсоцразвития РФ за № 26949/МЗ-14 от 07.11.2006 г., в п 9 которого (в Перечне дорогостоящих видов лечения) четко прописаны операции по имплантации зубных протезов.

На деле гражданин может взять справку (со специальным кодом) в лечебном учреждении о проведении именно дорогостоящего стоматологического лечения. С налоговиками, конечно, придется спорить. Но если проявить твердость и сослаться на вышеприведенный документ Минсоцразвития, можно добиться своего и получить вычет в полном объеме.

КАК ВЕРНУТЬ НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ ЗУБОВ?

Право на получение социального вычета по расходам на лечение зубов дает соблюдение некоторых условий:

- Деньги можно вернуть не позднее 3-х лет с момента проведения стоматологического лечения.

- Лечение/протезирование должно быть проведено в России, в клинике с российской же лицензией на медицинские услуги (исключение — по понятным причинам — сделано лишь для стоматологических клиник Крыма и Севастополя — там действительной будет признана и украинская лицензия).

- Лечение (или протезирование) должен оплатить сам налогоплательщик, а не его работодатель, например.

Итак, чтобы получить налоговый вычет на лечение зубов, действовать следует по определенной инструкции:

- в начале следующего за годом лечения календарного года нужно собрать пакет требуемых документов и предоставить их в местный налоговый орган (сделать это необходимо до 30 апреля);

- дождаться, пока налоговики изучат и проверят представленные им документы (в течение 3-х месяцев) и примут определенное решение о возмещении средств или об отказе в таком возмещении;

- в течение последующего календарного месяца получить на указанный в заявлении счет деньги вычета.

В конце календарного года у гражданина осталась сумма вычета? За ней надо будет обращаться в ФНС, поскольку работодатель не имеет законного права переноса. Так что на работе вычет получать хлопотнее, чем через налоговую.

ДОКУМЕНТЫ ДЛЯ НАЛОГОВОГО ВЫЧЕТА НА ЛЕЧЕНИЕ ЗУБОВ

Давайте уточним документальный пакет, который понадобится налогоплательщику, имеющему право на получение вычета на лечение зубов. Это:

- паспорт гражданина, который оформляет вычет;

- свидетельства о рождении и/или браке, если лечил зубы член семьи;

- декларация по форме 3-НДФЛ;

- справка с места работы налогоплательщика (уже по форме 2-НДФЛ);

- заявление на возврат налога (подоходного), с указанием реквизитов счета, на который должны быть перечислены деньги;

- договор (с допсоглашениями, если есть) с медицинским учреждением;

- копия лицензии на осуществлении медицинской деятельности;

- документ об оплате лечения (если оно дорогостоящее, то в справке должен быть проставлен код 2);

- чеки, квитанции и прочие документы, подтверждающие сам факт оплаты лечения/протезирования.

И кстати, документы в ИФНС можно представить не только лично, но еще и через доверенное лицо. Только у представителя должна быть доверенность, выданная нотариусом.

А можно и вовсе отправить документы почтой. Заказным письмом с уведомлением. Правда, лучше все-таки действовать лично. Тогда сразу можно будет узнать обо всех допущенных недочетах, плюс появится возможность быстро их исправить.

НАЛОГОВЫЙ ВЫЧЕТ НА ЛЕЧЕНИЕ ЗУБОВ ПЕНСИОНЕРАМ: ОСОБЕННОСТИ

Можно ли получить налоговый вычет на лечение зубов пенсионерам? И что для этого нужно сделать? Такие вопросы чаще всего задают адвокатам люди преклонного возраста.

Действительно, пенсионер может получить данный социальный вычет, но при условии, что он работает и таки платит государству 13% подоходного налога со своего дохода. В этом случае порядок получения налогового вычета у пенсионера точно такой же, как и у всех остальных граждан-налогоплательщиков.

Но когда пенсионер не работает, получение вычета лично ему не положено. Ведь пенсия НДФЛ не облагается.

Однако выход есть и в этой ситуации. Можно оформить лечение или протезирование зубов пожилого человека на его работающего ребенка. Закон позволяет это сделать. Только во всех платежных документах (а равно и в заключенном с лицензированным стоматологическим медицинским учреждением договоре) должен фигурировать именно налогоплательщик, а не его престарелый родитель.

Важно: единственное изменение, коснувшееся налогового вычета на лечение и протезирование зубов в 2016 году — это возможность представления соответствующих документов не только в налоговую инспекцию, но и работодателю налогоплательщика. Все остальные положения остались без изменений. В том числе максимальная сумма, с которой раз в год может быть рассчитан такой вычет. Это 120 000 рублей.

Однако, если взять справку о дорогостоящем лечении, можно получить вычет со всех потраченных на стоматологов денег. Только придется немного «пободаться» с налоговиками. А быстро и наверняка выиграть такой спор налогоплательщику помогут квалифицированные юристы.